1. Introducción

¿Qué son las retenciones?

Las retenciones a cuenta del IRPF son anticipos a Hacienda, cantidades de dinero adelantadas a la Agencia Tributaria a cuenta del resultado esperado en la declaración de la renta o el Impuesto sobre Sociedades.

Están reguladas por ley, que establece los porcentajes a aplicar en cada caso. Son obligatorias y afectan a numerosos tipos de rentas, entre las que se encuentran las de los trabajadores por cuenta ajena, las de los profesionales y las del alquiler de locales u oficinas.

2. Configuración

Para el correcto funcionamiento del desarrollo del producto del IRPF es necesario realizar una serie de configuraciones previas:

a. Códigos agrupación informes retenciones

Los códigos de agrupación de informes especifican el informe asociado a la clave de percepción que afectará a la retención. Se utilizan para mostrar las retenciones aplicadas a clientes/proveedores agrupados por diferentes conceptos.

Podría aplicarse como codificación de los diferentes modelos que solicita Hacienda (modelos 100-199), pero hay que tener en cuenta que Business Central no genera ninguno de esos modelos y que el usuario debería rellenar los datos solicitados por Hacienda manualmente.

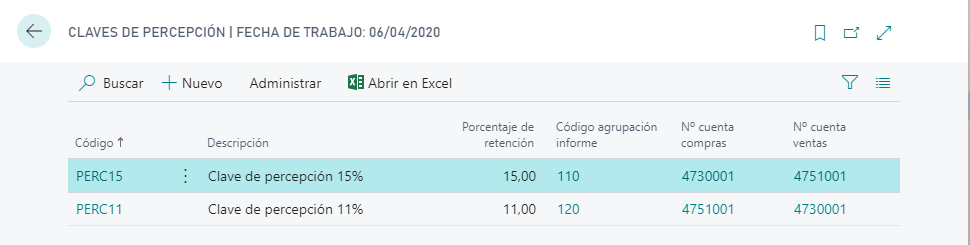

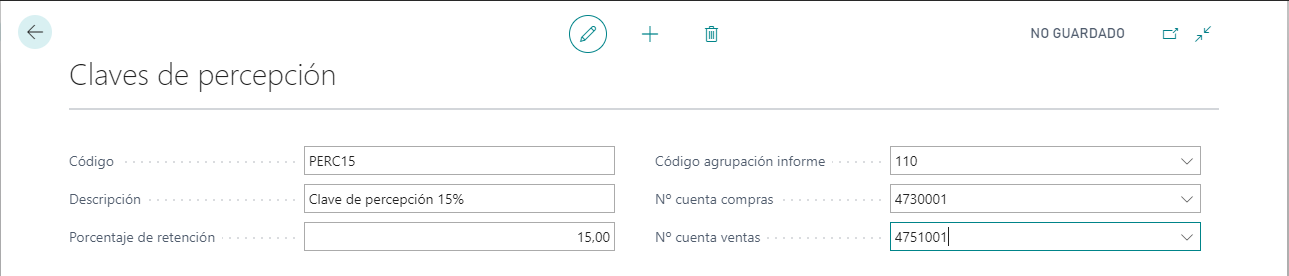

b. Claves de percepción

Las claves de percepción especifican el porcentaje de retención que se va a aplicar, el código de agrupación de informe asociado y las cuentas contables de compras y de ventas a las que se destinará el importe de retención.

Las claves de percepción contienen la siguiente información:

- El código es un dato obligatorio que se puede definir libremente, no tiene por qué tener incluido el porcentaje de retención a aplicar y se utiliza para identificar la clave de percepción.

- La descripción aporta más información sobre la clave de percepción, pero no es un campo obligatorio.

- Permitir porcentaje 0: esta marca indica que se va a realizar una retención como tal, pero el importe de esta será 0. Si se marca este check el campo “Porcentaje de retención” se pone a 0 y se deshabilita. Si se quiere hacer una retención con importe 0 este check deberá estar marcado, no vale con poner el porcentaje de retención a 0. Si no está marcado este campo y el porcentaje de retención es 0 al registrar la factura da un error.

- El porcentaje de retención indica el porcentaje de retención que se va a aplicar con esa clave de percepción.

- El código de agrupación informe se utiliza para mostrar las retenciones aplicadas a clientes/proveedores agrupados por diferentes conceptos.

- El Nº cuenta compras es una cuenta del plan contable donde se generará el apunte en el momento de registrar los documentos de compra.

- El Nº cuenta ventas es una cuenta del plan contable donde se generará el apunte en el momento de registrar los documentos de venta.

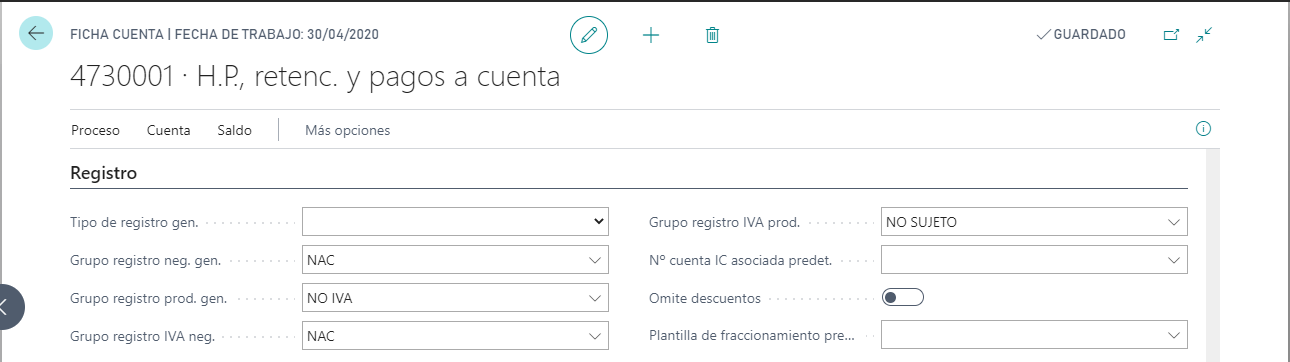

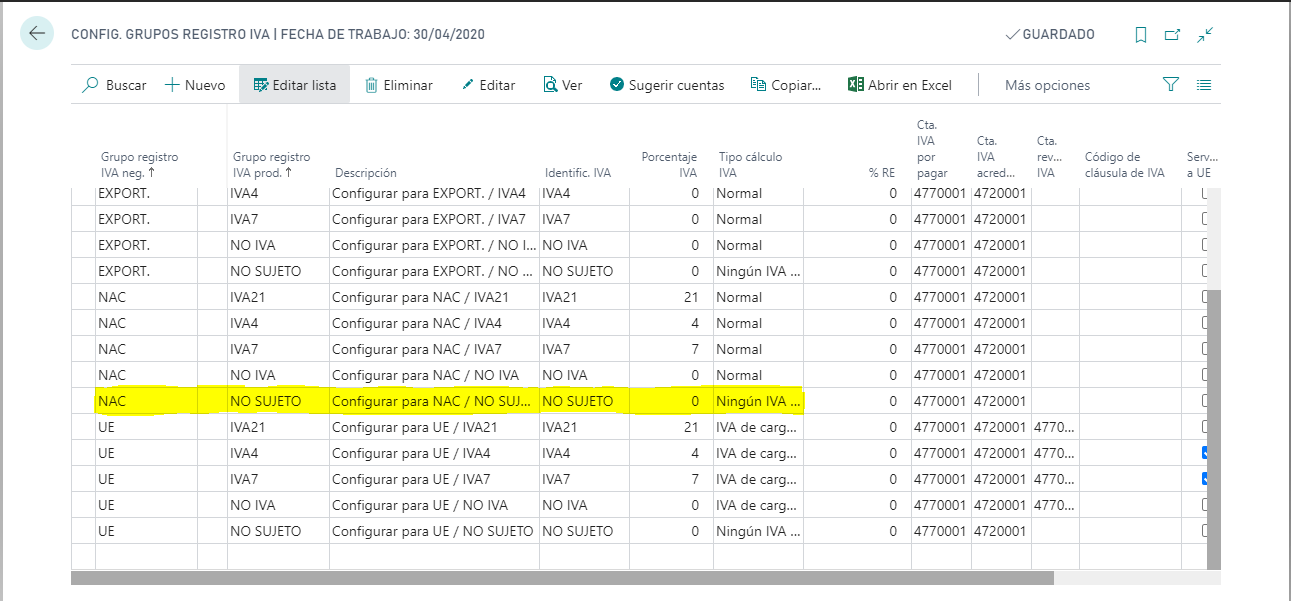

Las cuentas contables de compras y de ventas asociadas a la clave de percepción deben estar configuradas con grupos de registro IVA que no generen movimientos de IVA. Para que eso ocurra, el cruce de los grupos de registro IVA debe tener en la configuración de los grupos de registro IVA el Tipo de cálculo = “Ningún IVA Sujeto” y Porcentaje IVA = 0.

Estas claves de percepción se detallan a nivel de la ficha del cliente/proveedor para que todos sus documentos la tengan en cuenta en el momento de ser registrados.

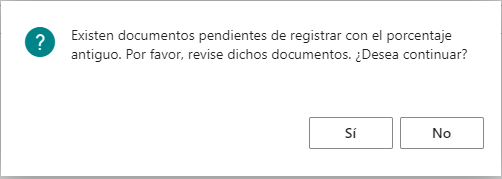

Si se intenta modificar el porcentaje de retención de una clave de percepción, Business Central revisa que no existan facturas y/o abonos de compras/ventas pendientes de registrar que estén lanzados y se haya generado una línea de retención con esa clave de percepción, en caso afirmativo, muestra el siguiente mensaje:

Si se pulsa que si desea continuar el cambio se hará efectivo y si se pulsa que no, el valor no se modificará.

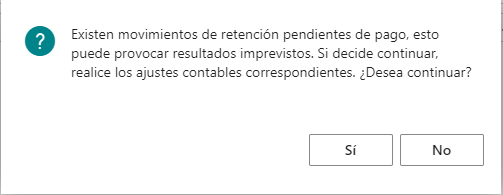

Si se intenta modificar la cuenta de compras/ventas o el código de agrupación informe de una clave de percepción, Business Central revisa que no existan movimientos pendientes de pago, en caso afirmativo, muestra el siguiente mensaje:

Si se pulsa que si desea continuar el cambio se hará efectivo y si se pulsa que no, el valor no se modificará.

Si se intenta eliminar la clave de percepción, Business Central hará las siguientes comprobaciones antes de eliminarla:

- Que no existan proveedores y/o clientes configurados con esa clave de percepción.

- Que no existan facturas y/o abonos de compras/ventas pendientes de registrar que estén lanzados y se haya generado una línea de retención con esa clave de percepción-

- Que no existan movimientos pendientes de pago.

En caso afirmativo, muestra un mensaje de confirmación como los anteriores. Si se pulsa que si desea continuar se eliminará la clave de percepción y si se pulsa que no, la clave de percepción no se eliminará.

c. Cliente

Dentro de la ficha de cliente hay un campo llamado Clave de percepción en la pestaña de Facturación en el que se debe configurar la clave de percepción asociada a ese cliente.

d. Proveedor

Dentro de la ficha de proveedor hay un campo llamado Clave de percepción en la pestaña de Facturación en el que se debe configurar la clave de percepción asociada a ese proveedor.

e. Producto

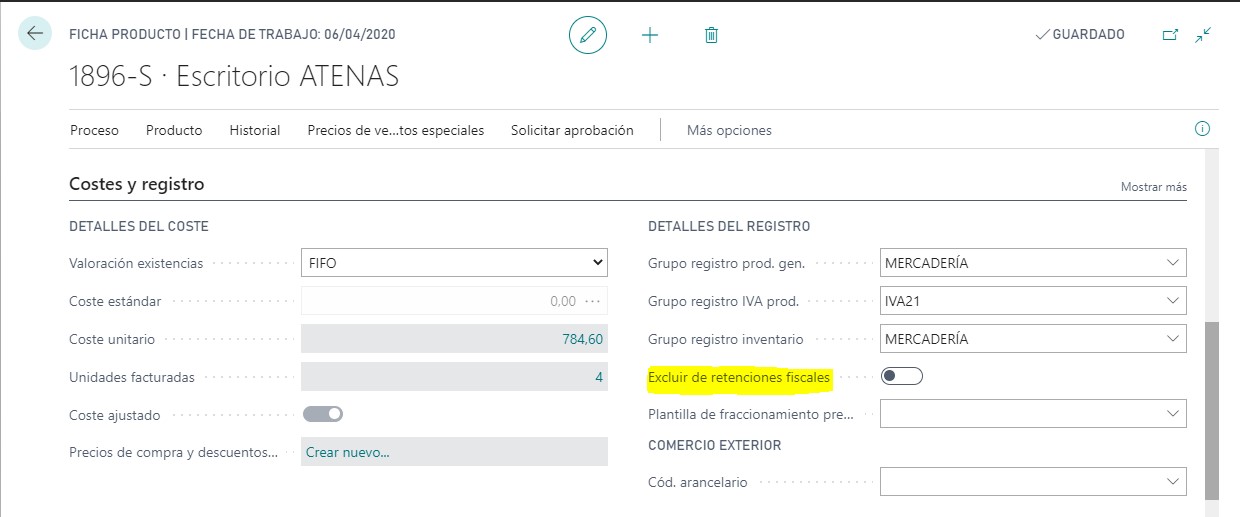

Por omisión, se aplicará el cálculo de IRPF a todos los productos incluidos en los documentos (facturas y abonos) de clientes/proveedores que tengan una Clave de percepción detallada en su ficha. Para omitir ciertos productos, debe activarse el campo Excluir de retenciones fiscales incluido en la ficha del producto, pestaña Costes y registro.

En facturas y abonos, el importe correspondiente a la línea del producto que tenga este campo activado no formará parte de la base del IRPF.

f. Cuenta

Por omisión, se aplicará el cálculo de IRPF a todas las cuentas contables incluidas en los documentos (facturas y abonos) de clientes/proveedores que tengan una Clave de percepción detallada en su ficha. Para omitir ciertas cuentas contables, debe activarse el campo Excluir de retenciones fiscales incluido en la ficha de la cuenta contable, pestaña Registro.

En facturas y abonos, el importe correspondiente a la línea de la cuenta contable que tenga este campo activado no formará parte de la base del IRPF.

3. Retenciones en cuentas

Se calcularán retenciones dentro de abonos y facturas de compra si el proveedor se ha configurado con una clave de percepción y si la cuenta y/o el producto no tiene marcado el campo de Excluir de retenciones fiscales.

Al seleccionar un proveedor que tenga configurada una clave de percepción saldrá un mensaje informativo en la parte superior informando de la clave de percepción asignada. Además, existe la posibilidad de visualizar todas sus retenciones registradas al pulsar en Abrir movimientos de retención.

Al lanzar la factura o el abono se muestra el siguiente mensaje para avisar al usuario del cálculo automático de la retención de IRPF:

Para que el valor de los totales de la factura o el abono se recalcule correctamente se debe actualizar la página (F5) o salir y volver a entrar en el documento.

La línea de retención insertada automáticamente contiene la siguiente información:

- Tipo: Cuenta

- Nº: Cuenta contable de compras indicada en la Clave de percepción asociada al proveedor.

- Descripción o comentario: Descripción de la cuenta contable indicada en el plan de cuentas.

- Cantidad: El porcentaje de IRPF indicado en la Clave de precepción asociada al proveedor, dividido por 100 y en negativo (para que reste al final de la factura).

- Coste unitario directo excluido IVA: La suma de la columna Importe línea excluido IVA de las líneas que componen el documento y que no están excluidas del cálculo de IRPF.

- Importe línea excluido IVA: El resultado de multiplicar la Cantidad por el Coste unitario directo excluido IVA.

Si la clave de percepción asociada al proveedor tiene marcado el check “Permitir porcentaje a 0” se creará la línea de igual manera, pero con importe 0.

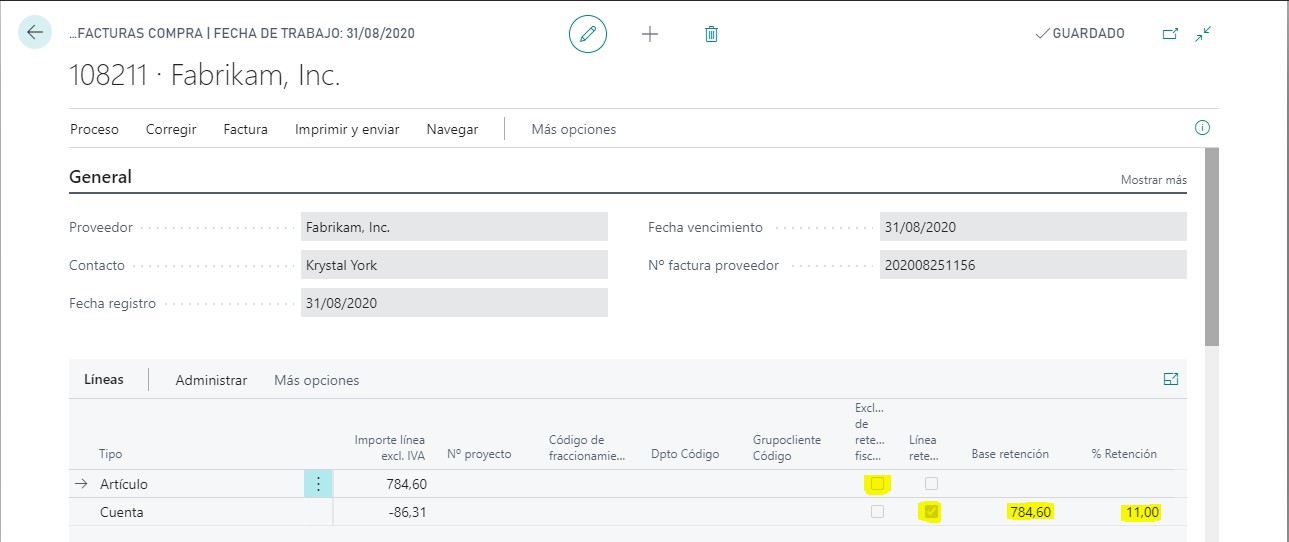

Al registrar la factura o el abono se generará un movimiento de retención sin cerrar de tipo compra:

En la factura o abono registrados aparecen nueva información en la línea de retención:

- Excluir de retención fiscales: indica si el producto o la cuenta de esta línea está excluida de aplicarle retención. Este campo viene de la ficha de producto y/o de cuenta contable, pero se puede modificar antes de registrar la factura/abono.

- Línea retención: indica si la línea es de retención o no.

- Base retención: Importe sobre el que se aplicará el porcentaje de retención

- % retención: porcentaje que se aplicará sobre la base de retención para obtener el importe de retención.

Estos campos por defecto no se visualizan en las pantallas de factura/abono sin registrar, pero el usuario los puede añadir.

En la pantalla de estadísticas de las facturas/abonos registrados y sin registrar se mostrará un nuevo campo llamado Importe retención que se calcula multiplicando la base de retención por el % retención, dividido por 100 y en negativo (porque será lo que se debe pagar a Hacienda).

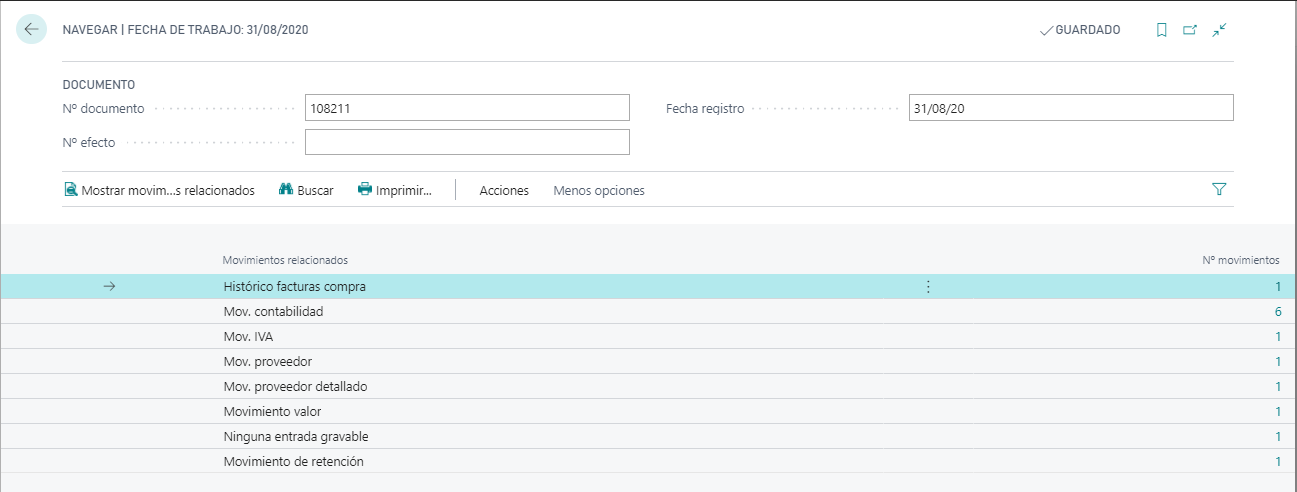

En la pantalla de Navegar de facturas/abonos se pueden ver los movimientos de retención que se generan con ese documento:

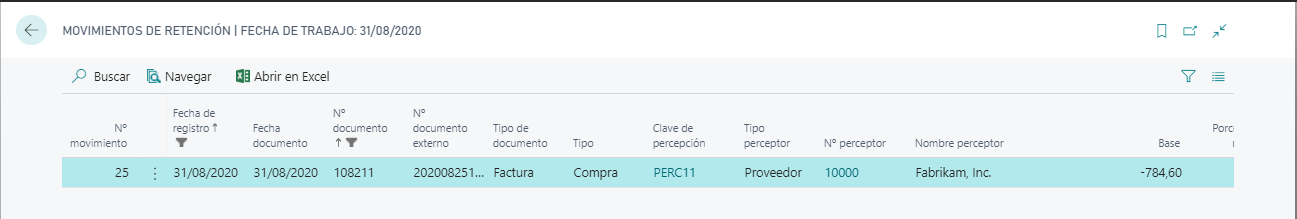

Si se pulsa sobre el Nº de movimientos se accede a la pantalla de movimientos de retención para visualizar los movimientos de retención generados con esta factura/abono registrada:

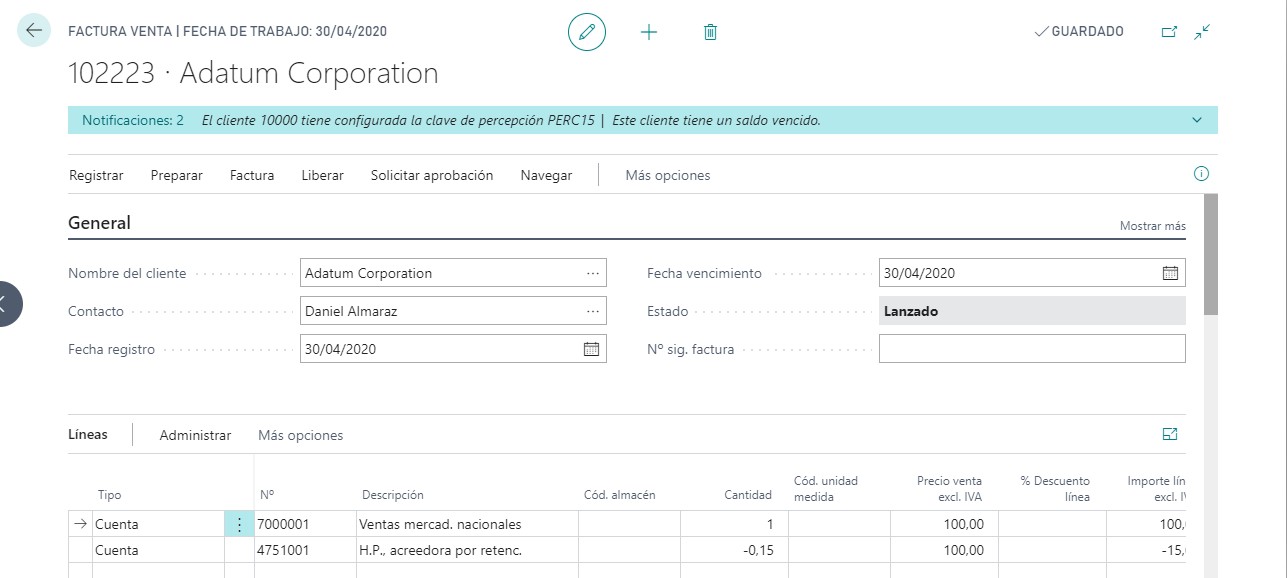

4. Retenciones en ventas

Las retenciones en ventas funcionan igual que las retenciones en compras para abonos y facturas de ventas:

Se calcularán retenciones dentro de abonos y facturas de venta si el cliente se ha configurado con una clave de percepción y si la cuenta y/o el producto no tiene marcado el campo de Excluir de retenciones fiscales.

Al seleccionar un cliente que tenga configurada una clave de percepción saldrá un mensaje informativo en la parte superior informando de la clave de percepción asignada. Además, existe la posibilidad de visualizar todas sus retenciones registradas al pulsar en Abrir movimientos de retención.

Al lanzar la factura o el abono se muestra el siguiente mensaje para avisar al usuario del cálculo automático de la retención de IRPF:

Para que el valor de los totales de la factura o el abono se recalcule correctamente se debe actualizar la página (F5) o salir y volver a entrar en el documento.

La línea de retención insertada automáticamente contiene la siguiente información:

- Tipo: Cuenta

- Nº: Cuenta contable de ventas indicada en la Clave de percepción asociada al proveedor.

- Descripción o comentario: Descripción de la cuenta contable indicada en el plan de cuentas.

- Cantidad: El porcentaje de IRPF indicado en la Clave de precepción asociada al proveedor, dividido por 100 y en negativo (para que reste al final de la factura).

- Coste unitario directo excluido IVA: La suma de la columna Importe línea excluido IVA de las líneas que componen el documento y que no están excluidas del cálculo de IRPF.

- Importe línea excluido IVA: El resultado de multiplicar la Cantidad por el Coste unitario directo excluido IVA.

Al igual que en compras, si la clave de percepción asociada al cliente tiene marcado el check “Permitir porcentaje a 0” se creará la línea de igual manera, pero con importe 0.

Al registrar la factura o el abono se generará un movimiento de retención sin cerrar de tipo venta:

En la factura o abono registrados aparecen nueva información en la línea de retención:

- Excluir de retención fiscales: indica si el producto o la cuenta de esta línea está excluida de aplicarle retención. Este campo viene de la ficha de producto y/o de cuenta contable, pero se puede modificar antes de registrar la factura/abono.

- Línea retención: indica si la línea es de retención o no.

- Base retención: Importe sobre el que se aplicará el porcentaje de retención

- % retención: porcentaje que se aplicará sobre la base de retención para obtener el importe de retención.

Estos campos por defecto no se visualizan en las pantallas de factura/abono sin registrar, pero el usuario los puede añadir.

En la pantalla de estadísticas de las facturas/abonos registrados y sin registrar se mostrará un nuevo campo llamado Importe retención que se calcula multiplicando la base de retención por el % retención, dividido por 100 y en negativo (porque será lo que se debe pagar a Hacienda).

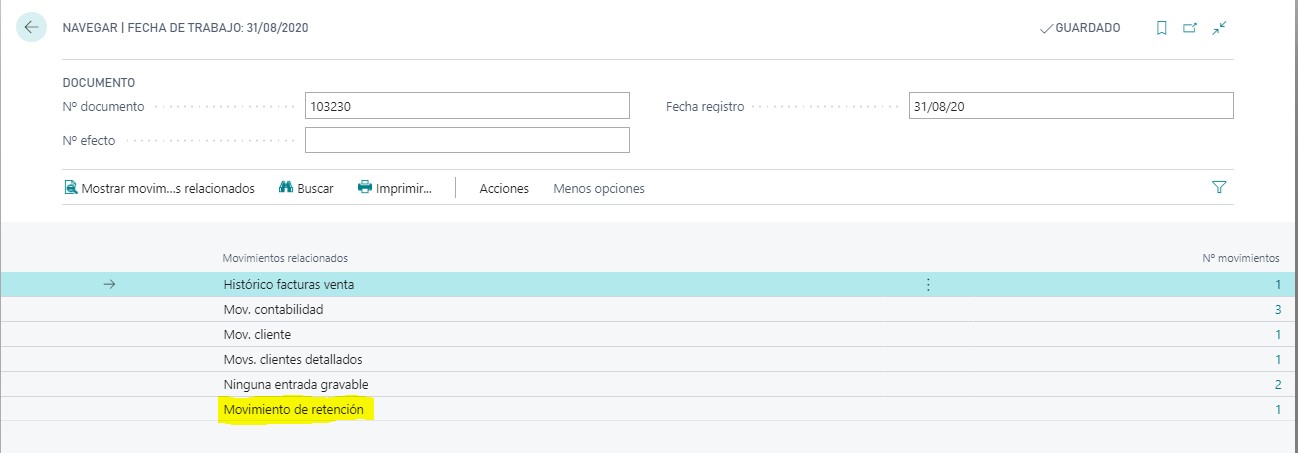

En la pantalla de Navegar de facturas/abonos se pueden ver los movimientos de retención que se generan con ese documento:

Si se pulsa sobre el Nº de movimientos se accede a la pantalla de movimientos de retención para visualizar los movimientos de retención generados con esta factura/abono registrado:

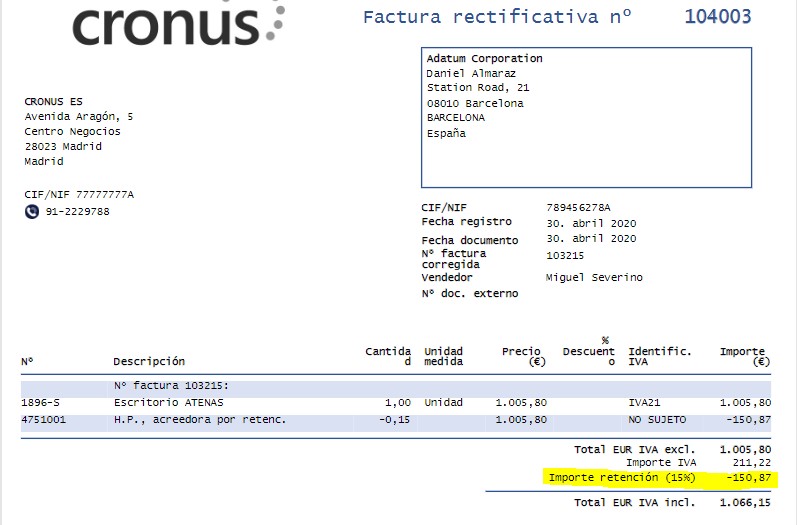

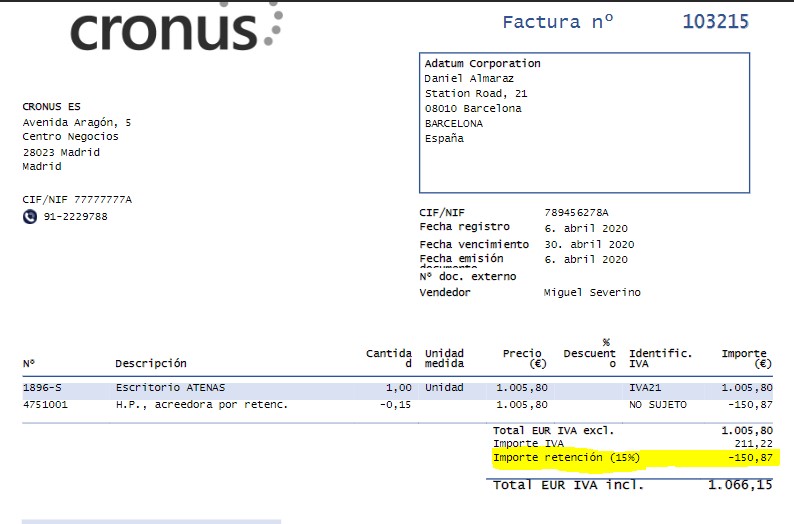

a. Documentos

En la impresión de los documentos de ventas (abono y factura) se ha incluido una línea en el apartado de los totales para detallar el importe y el porcentaje de retención que afecta a dicho documento:

I. Abono de venta

II. Factura de venta

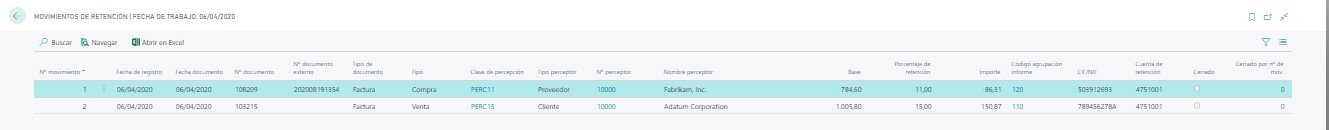

5. Movimientos de retención

Los movimientos de retención se generan a partir del registro de abonos y/o facturas de compra y venta. El movimiento de retención estará sin cerrar hasta que se haga el pago de retenciones.

Esta pantalla contiene la siguiente información:

- Nº movimiento: es un número que se genera solo y que ayudará a saber qué movimiento es el que liquida y a qué movimientos liquida.

- Fecha de registro, Fecha documento, Nº documento externo: son campos que vienen de los abonos/facturas registradas que han generado esa línea de retención.

- Nº documento: si el tipo de documento y tipo son abono/factura y venta/compra el Nº de documento vendrá de esos documentos registrados, pero si la línea pertenece a un movimiento de tipo liquidación, este Nº de movimiento será el que se indica en la pantalla Pago retenciones en el campo Nº documento.

- Tipo de documento: abono o factura.

- Tipo: Compra, venta o liquidación.

- Clave de percepción: es la clave de percepción asociada al abono/factura registrada.

- Tipo perceptor: cliente o proveedor.

- Nº perceptor, Nombre perceptor, CIF/NIF: datos del cliente o proveedor asociado a la factura o el abono registrado.

- Base: base de retención, es el importe sobre el que se aplicará el porcentaje de retención. Es negativo si es factura de compra o abono de venta y positivo si es factura de venta o abono de compra.

- Porcentaje de retención: es el porcentaje que se aplicará sobre la base de retención.

- Importe: importe de retención, se calcula multiplicando la base de retención por el porcentaje de retención, dividido por 100.

- Código agrupación informe: se utilizan para mostrar las retenciones aplicadas a clientes/proveedores agrupados por diferentes conceptos.

- Cuenta de retención: cuenta contable de compras o ventas configurada en la clave de percepción y en la que se ha generado el apunte en el momento de registrar los documentos.

- Cerrado: indica si el movimiento de retención está cerrado por un movimiento de liquidación.

Cerrado por nº de mov.: indica el nº de movimiento de liquidación que cierra este movimiento de retención. Si el Nº es 0 significa que el movimiento aún no está cerrado y el campo Cerrado no debe estar marcado.

6. Pagos de retenciones

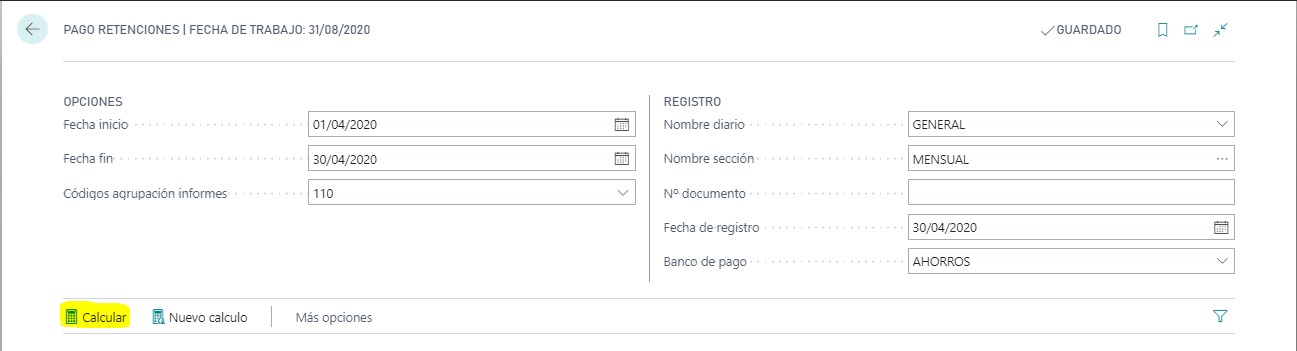

El Pago de retenciones es el proceso que genera un movimiento de retención de tipo Liquidación y que cierra los movimientos que se encuentren dentro de los parámetros indicados en la pantalla Pago de retenciones:

Esta pantalla contiene la siguiente información divida en dos apartados:

- Opciones: son los filtros con los que se va a recuperar la información de la tabla de movimientos de retenciones.

- Fecha inicio

- Fecha fin

- Códigos agrupación informes

- Registro: muestra los datos donde se van a registrar los movimientos de liquidación.

- Nombre diario

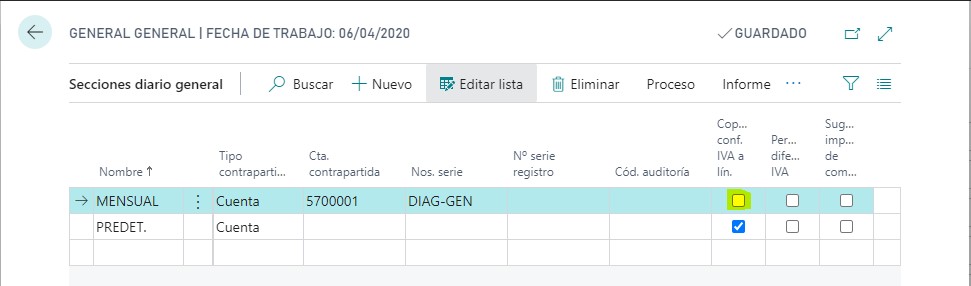

- Nombre sección: El nombre de la sección del diario debe tener sin marcar el campo Copiar conf. IVA a lín. dia. para poder seleccionarla:

- Nº documento: Si no introducimos un Nº de documento al calcular nos genera uno automáticamente que viene del número de serie del diario. Este Nº de documento será el Nº de identificación del documento de liquidación y aparecerá en la pantalla de movimientos de retención en la línea de tipo Liquidación.

- Fecha de registro

- Banco de pago

Cuando se rellena la pantalla de Pago retenciones se pueden ver unos botones debajo de los apartados de Opciones y Registro:

Al pulsar en el botón Calcular, se muestran las retenciones pendientes de liquidar según la sección indicada en “Opciones” y agrupadas por Cuenta de percepción y Clave de percepción:

El campo descripción es un campo con un texto sugerido, pero se puede editar.

En el campo importe se pueden ver los movimientos de retención que se cerrarían con esa línea de liquidación. El valor del campo importe es la suma de los importes de esos movimientos de retención pendientes de liquidar:

Siempre y cuando no se haya registrado la línea se puede pulsar el botón de Nuevo cálculo, este botón sirve para borrar los filtros del apartado Opciones y poder modificar los datos del apartado Registro para volver a Calcular nuevas líneas de retención.

Después de Calcular aparece un nuevo botón, el de Registrar. Al pulsar en el botón Registrar aparece una nueva línea de liquidación en los movimientos de retención que hace que se cierre el movimiento de retención correspondiente y que se marque el campo Cerrado y se rellene el campo Cerrado por nº mov. con el Nº de movimiento de liquidación. Una vez registrado no se puede volver atrás.

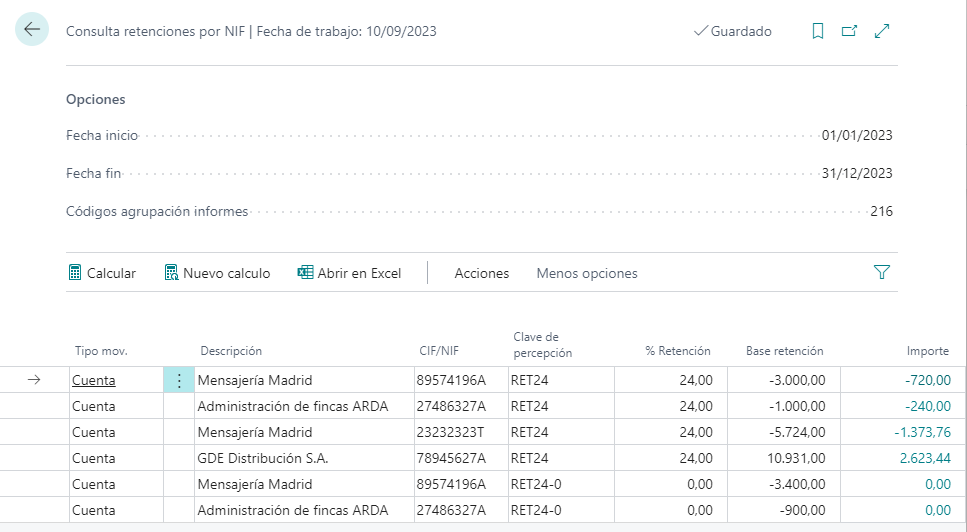

7. Consulta de retenciones por CIF

Es una consulta de los movimientos de retención agrupados por CIF y por clave de percepción.

Para ello, debemos indicar entre que fechas queremos recuperar estos datos y sobre que código de agrupación. Podemos “Calcular”, crear una nueva consulta dejando todos los campos en blanco “Nuevo cálculo” o exportar a Excel el contenido de la tabla que estamos viendo “Abrir en Excel”.